财联社8月5日讯(编辑 黄君芝)上周,由于投资者担心美联储降息迟缓错过了“救助”美国经济的机会,引发了美国股市的猛烈抛售,让投资者猜测后市将何去何从。

美联储上周宣布继续按兵不动,但美联储主席鲍威尔暗示,再早可能会在9月会议上降息。之后公布的非农数据出乎意料地远不及预期,震惊了华尔街,使投资界人士对美国经济的预测愈发悲观。

这导致以科技股为主的纳斯达克100指数大幅下挫,标准普尔500指数也在两天内下跌3.2%,创下了今年3月以来的最大两日累计跌幅。

科技股和非必需消费品类股受创最重,但也并非每个行业都付出了代价。例如,公用事业和房地产公司是上周标准普尔500指数中表现最好的板块。这些公司派发高额股息,在债券收益率下跌时受到投资者的欢迎。

“在就业市场降温的背景下,利率(大概率)将下降,这种轮动交易仍在继续,但你会买哪些股票?”Wealth Alliance总裁兼董事总经理Eric Diton表示:“投资对象应是派息公司,因为小公司持有更多债务,并不是稳赚不赔的赌注。”

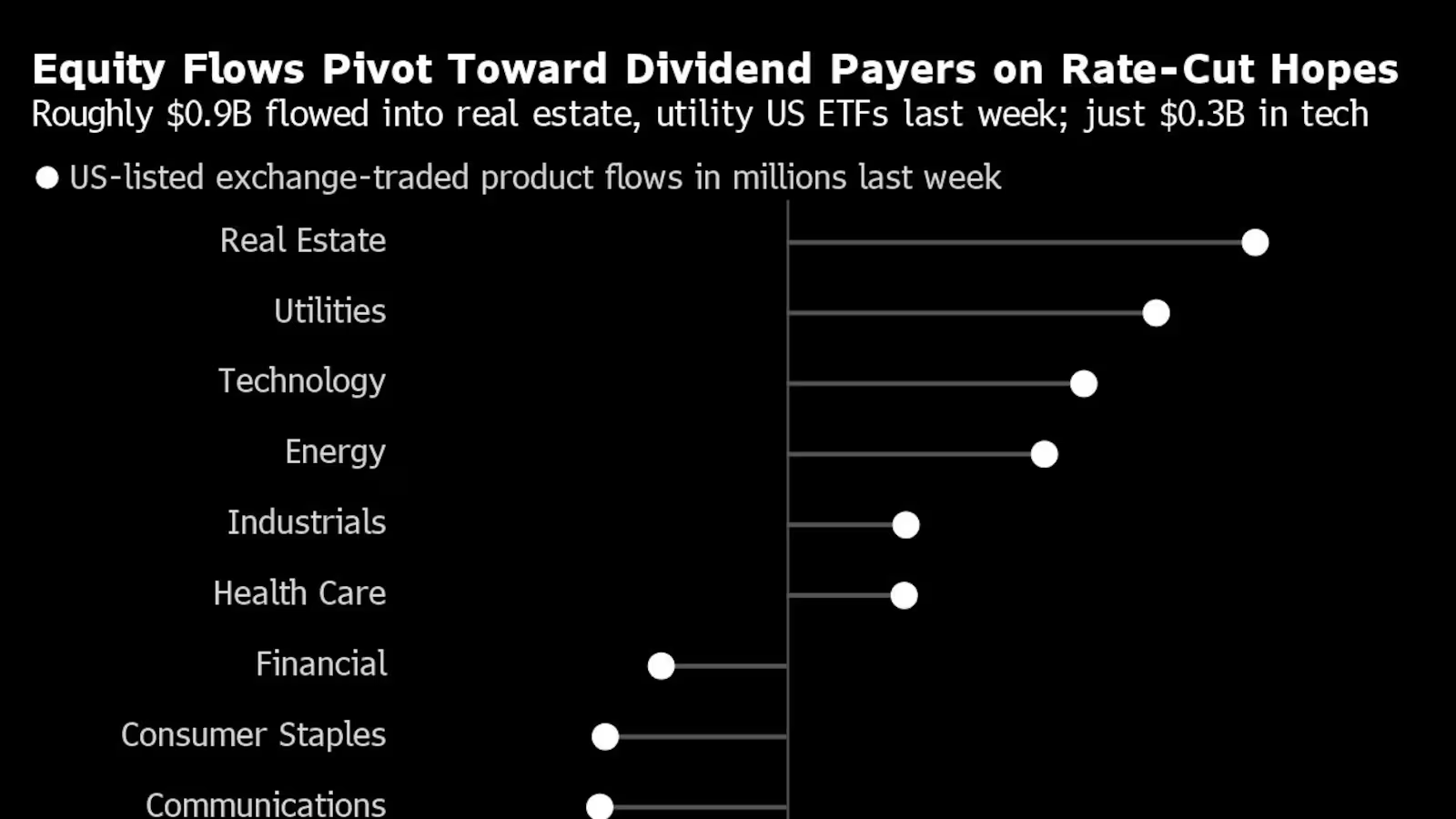

投资者们似乎也注意到了这点。有数据显示,上周,投资者向美国房地产和公用事业领域的交易所交易基金(ETF)投入了近10亿美元,而向科技ETF投入的资金只有3亿美元。

有分析指出,这已是投资者近阶段以来所经历的第二次股市轮动。

第一次是在6月底,对小盘股的需求开始上升。当时,罗素2000指数(Russell 2000 Index)的预期市盈率为23倍,几乎与标准普尔500指数的21.2倍持平。传统上,如此小的估值差距是买入小盘股的信号,投资者肯定会抛售大型科技股,转而买入风险较高的小型股。

这种情况持续了几周,直到两者之间的估值差距扩大,大盘股回调到通常有吸引力的估值水平。至此,第一轮轮动交易结束。

现在,随着降息周期似乎即将到来,美国国债收益率大幅下挫,投资者正涌入从公用事业到房地产投资信托等支付股息、波动性较低的股票。10年期和2年期美国国债收益率上周双双跌破4%,其中2年期国债收益率上周五跌至2023年5月以来的最低水平。

这意味着,随着美国股市传统上回报率最糟糕的两个月——8月和9月的到来,除股息驱动型股票之外,美国股市可能会遭受更多痛苦。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:于健 SF069北京圣斌网络科技有限公司